Inflación persistente e incertidumbre: Desafíos para Banxico en el II-semestre

El reporte de inflación de la primera quincena de julio se ubicó en 5.6%, casi un punto por encima del nivel que se observó al cierre del año pasado (4.7%). Esta tasa supuso una variación quincenal de 0.7%, máximo desde noviembre de 2017.

Las presiones sobre los precios de los productos agropecuarios fueron las principales responsables de esta cifra, contribuyendo con 0.42%-pts a la variación quincenal de los precios. En su lista de productos con precios al alza, el INEGI mencionó el jitomate (+28%), la cebolla (+16.7%), el huevo (+3.6%) y el aguacate (+10%), entre otros. Además de los precios agrícolas, los precios de los energéticos también influyeron en el dato en cuestión con un alza de 1.2% y con el gas natural (+4.7%) mencionado en el reporte entre la lista de productos al alza. Si quitamos estos precios, que suelen ser muy volátiles, tenemos lo que se conoce como la inflación subyacente, que presentó una variación quincenal de 0.18%, principalmente por presiones sobre los precios de los servicios.

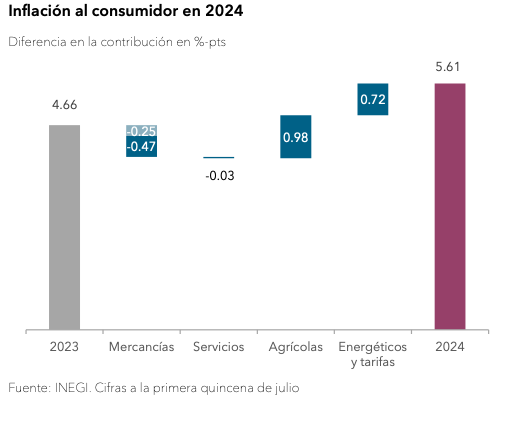

Con este dato, la inflación anual ha aumentado durante seis quincenas seguidas. Si bien el primer trimestre parecía que los precios estaban cediendo, la inflación terminó el primer trimestre del año en 4.4% para volver a casi 5% en junio. Este regreso se explica en gran parte por las presiones sobre los precios agrícolas y de los energéticos, que más que han compensado por la tendencia a la baja que observan los precios de las mercancías.

De esta manera, los precios agrícolas han añadido casi 1%-pts a la inflación anual durante este año, mientras que los energéticos añadieron 0.72%-pts más. Igualmente, los precios de las mercancías han restado 0.72%-pts, de los cuales 0.47%-pts corresponden a menores precios de mercancías excluyendo alimentos.

Cabe mencionar que la inflación de servicios sigue alta, en niveles arriba del 5% desde julio de 2022. Sin embargo, la inflación de mercancías se encuentra ya dentro del rango objetivo de Banxico (3%+/-1%), particularmente explicado por una caída de la inflación de mercancías no alimenticias a niveles por debajo de 3% anual.

¿Qué explica que la inflación de servicios no ceda?

Recordemos que la inflación de servicios tiene tres componentes: vivienda, educación y otros servicios. En el primer caso, la inflación se ubica en niveles de 3.8%, por encima de la tasa promedio de 3.2% observada en los dos años anteriores y muy superior a la de 2.3% que se observó durante los 10 años anteriores. Destaca particularmente el caso de los costos de educación, cuya inflación se ubica en 6.4%, por encima del promedio de largo plazo (2010-2019) de 4.5%. Finalmente, la inflación de otros servicios se ubica en 6.2% también por encima de su nivel de largo plazo (3% anual).

Una parte de las presiones en estos precios puede explicarse por la pandemia. Durante este período hubo cambios importantes en el comportamiento de los consumidores. El sector de servicios turísticos y entretenimiento en vivo fueron los más afectados por las medidas de confinamiento y las preocupaciones sanitarias limitaron drásticamente su uso. Como resultado, los precios en estos sectores tendieron a bajar debido a la menor demanda y la necesidad de atraer a los pocos clientes disponibles.

Sin embargo, otros servicios como la entrega a domicilio, las plataformas de streaming y los servicios de salud aumentaron en demanda, lo que llevó a un incremento en sus precios. La adaptación de negocios y consumidores a nuevas formas de interacción, como el trabajo remoto y la educación en línea, también incrementó la demanda de servicios tecnológicos y de telecomunicaciones, afectando sus precios al alza.

Posteriormente, con la relajación de las restricciones y la reapertura económica, se observó una recuperación de la demanda en muchos servicios presenciales, lo que impulsó una rápida subida de precios debido a la oferta limitada y el aumento de costos operativos. La reactivación económica, combinada con cuellos de botella en la cadena de suministro y una mayor demanda acumulada, contribuyó a una inflación en los precios de los servicios, marcando una fase de ajuste económico tras el impacto inicial de la pandemia. Es posible que todavía estemos en presencia de estos ajustes.

Otro factor que puede estar afectando la inflación de servicios es el alza de los salarios. El salario medio de cotización en el IMSS pasó de crecer 4.4% nominal entre 2010 a 2018 a un promedio de 8.7% en los últimos 6 años. En términos reales, el salario real se incrementó alrededor de 0.4% en promedio en el primer período comentado, mientras que, a partir de 2019 a la fecha, las ganancias en el poder de compra de los trabajadores ha mejorado de manera considerable (3.3% de crecimiento en los salarios reales en los últimos 6 años). En particular, en 2024 el salario medio se ha incrementado 9.8% nominal (4.9% en términos reales). Esto no solo implica un mayor costo de los servicios, sino que, mayor poder de compra también podría estar sugiriendo algo de presión por el lado de la demanda.

Mientras la inflación de servicios no disminuya, será difícil que la inflación subyacente baje del 4%, por lo que la convergencia de la inflación a la meta del Banxico dependerá de los elementos más volátiles. Además, si persiste la inflación en los productos agropecuarios, podríamos ver un contagio hacia otros precios de alimentos. Esta situación complica la labor del banco central, que había considerado la posibilidad de iniciar un ciclo de baja de tasas este año. Con la economía mexicana mostrando signos de desaceleración, el banco central debería estar buscando la oportunidad para reducir la tasa de referencia.

Sin embargo, con los recientes datos de inflación, es probable que las expectativas a corto plazo (diciembre de 2024) se revisen al alza, afectando también las proyecciones para el próximo año. Aunado a esto, la volatilidad que se podría generar en los mercados ante la posible aprobación de las reformas estructurales en septiembre, la transición a la nueva administración y las elecciones en EE.UU., podrían llevar al banco central ha mantener las tasas, retrasando la decisión de bajar tasas. Finalmente, un factor crucial para observar será la decisión de la Fed, que podría iniciar un ciclo de alzas en septiembre, como actualmente anticipan los mercados. En este entorno, no cabe duda que las decisiones de política monetaria son cada vez más importantes para navegar la incertidumbre y los cambios que se avecinan.

Delia Paredes Mier

Delia Paredes apoya la toma de decisiones a inversionistas internacionales, líderes empresariales y gestores de activos a través del análisis económico desde hace casi 20 años. Es socia en TransEconomics, firma que brinda servicios de planificación patrimonial y gestiona activos alternativos. Es docente en la Universidad de Anáhuac y en el Tec de Monterrey. Miembro del Comité de Estudios Económicos en el Instituto Mexicano de Ejecutivos de Finanzas (IMEF) y del Consejo Mexicano de Asuntos Internacionales (COMEXI). Delia Paredes es Maestra en Economía por la London School of Economics (LSE).

Delia Paredes Mier

Delia Paredes apoya la toma de decisiones a inversionistas internacionales, líderes empresariales y gestores de activos a través del análisis económico desde hace casi 20 años. Es socia en TransEconomics, firma que brinda servicios de planificación patrimonial y gestiona activos alternativos. Es docente en la Universidad de Anáhuac y en el Tec de Monterrey. Miembro del Comité de Estudios Económicos en el Instituto Mexicano de Ejecutivos de Finanzas (IMEF) y del Consejo Mexicano de Asuntos Internacionales (COMEXI). Delia Paredes es Maestra en Economía por la London School of Economics (LSE).