Crédito para vivienda en los bancos: un privilegio de pocos

600,000 mexicanos viven en una casa que están pagando a los bancos del país. El monto total de esa deuda es de casi 453,000 millones de pesos.

La cantidad de personas en México que a septiembre de 2016 tenían contratado un crédito de vivienda es similar al total de los habitantes que tiene la delegación Coyoacán, en la Ciudad de México.

En el periodo entre octubre de 2015 a septiembre de 2016, los bancos autorizaron 110,925 créditos para vivienda, por un promedio cercano a millón 200 mil pesos por crédito, según un informe del Banco de México.

Cabe aclarar que este dato se refiere solo a los créditos otorgados por la banca comercial, ya que el Instituto del Fondo Nacional de la Vivienda para los Trabajadores (Infonavit) otorgó en un año 452,000 créditos.

Es decir que por cada crédito que otorga la banca, el Infonavit da cuatro.

Sin embargo, el monto de crédito que otorga la banca es mucho mayor al que se puede obtener por el Infonavit, ya que el promedio del monto de crédito es de 388,000 mil pesos.

Te puede interesar: Créditos de nómina, el gancho de la banca para aumentar sus clientes, 29 de junio de 2017.

Tanto por la vía bancaria como por el Infonavit, la vivienda adquirida por el solicitante es la principal garantía de pago.

Para los bancos, el saldo total de créditos a la vivienda consolidada (670 mil millones de pesos a septiembre de 2016) representa casi el 20% de la cartera total de crédito. Dicho de otra forma, de cada 10 pesos que los mexicanos deben a los bancos, dos son por créditos a la vivienda.

No obstante, esta herramienta representa una de las mejores alternativas para la compra de un bien inmueble, por ello, la cartera de crédito a la vivienda al tercer trimestre de 2016 aumentó 7.1% con respecto al mismo período del año anterior.

Para pedir 1.2 millones de pesos es necesario que ganes, al menos 22,000 pesos al mes, pero 1.7% de la población gana eso o más.

Entre 2014 y 2015 el crecimiento fue de 7.5%, es decir, que según las cifras del Banco de México el incremento ha sido constante en los últimos años, en buena medida porque se ha logrado reducir el índice de morosidad.

Desde 2012 hasta el 2016, el índice morosidad de ubica por debajo de los cuatro puntos porcentuales y la gráfica de Banxico muestra una tendencia a la baja.

Los destinatarios del crédito

Por la vía de la banca comercial no es sencillo obtener un crédito para vivienda, pues se deben de comprobar ingresos altos, que no tienen la mayoría de los mexicanos.

Por ejemplo, de acuerdo con el comparativo de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Conducef) para solicitar un crédito para adquirir una vivienda de 1.5 millones de pesos dando 300,000 pesos de enganche, el sueldo mínimo a comprobar es de casi 22 mil pesos al mes para un crédito a 20 años.

Te puede interesar: ¿Quién es quién en los créditos bancarios en México? Los grandes, arrasan, 23 de marzo de 2017.

En México solo 900,000 adultos de los 51.7 millones que trabajan perciben más de 20,000 pesos al mes, según la Encuesta Nacional de Inclusión Financiera 2015 elaborada por el Instituto Nacional de Estadística y Geografía (Inegi) y la Comisión Nacional Bancaria y de Valores (CNBV).

Los términos para la autorización de créditos de vivienda por medio de los bancos se determinan por las condiciones del mercado, a diferencia de los otorgados por los organismos nacionales de vivienda (Onavis), tales como Infonavit y Fovissste, cuyos términos se fijan por criterios de política pública.

Por cada crédito para vivienda que otorgaron los bancos en 2016, el Infonavit dio cuatro.

Durante el período de octubre 2015 a septiembre de 2016, los créditos dirigidos a la adquisición de vivienda registraron una tasa de interés promedio ponderado de 9.2%, un plazo de 19 años y un monto promedio de 1.25 millones de pesos.

El crédito para adquisición es el de mayor importancia en los dirigidos a la vivienda, ya que representan el 74.6% y 80.3% del número de créditos y saldo otorgado respectivamente, pero no es el único, ya que también se otorgan para autoconstrucción de vivienda, mejoras a la vivienda y pago de pasivos hipotecarios.

¿Qué tan caro es?

Tomando el mismo supuesto: una persona que quiere comprar una casa de 1.5 millones de pesos y que puede dar un enganche de 300,000 pesos, es decir que solicitaría un crédito de 1.2 millones de pesos con un plazo de 20 años, los rangos de pago mensual, tasa de interés y pago total varían considerablemente.

El solicitante puede acabar pagando 3.57 millones de pesos si solicita el crédito con Banorte o 2.8 millones si lo hace con Santander, según el comparativo de Condusef.

El pago mensual más bajo sería con Santander: 11,751.35 pesos, y el más caro con Banbajío: 13,964 pesos.

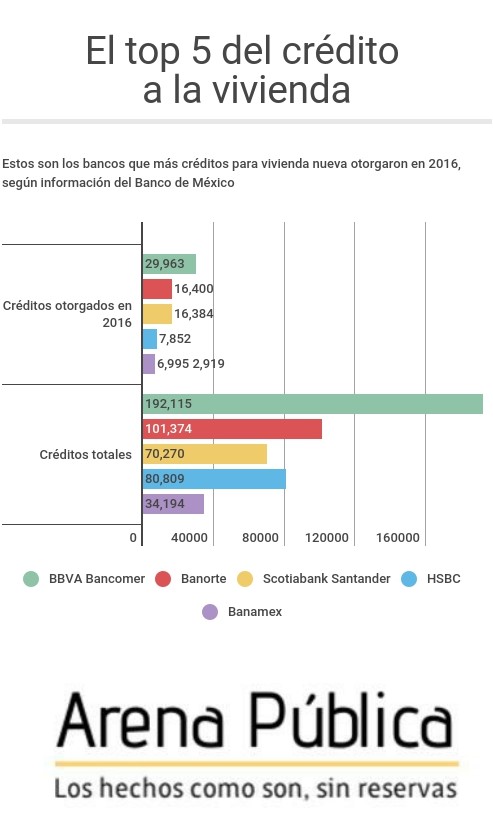

Los cinco bancos que más créditos dan para vivienda. Fuente: Banxico.

Las tasas mensuales oscilan entre el 9.9% mensual de Mifel o 10% de Banamex y hasta el 11.5% de Scotiabank.

Para un crédito de este tipo, el banco que pide al solicitante comprobar los ingresos más altos es BBVA Bancomer con 40,137.42 pesos al mes.

La Condusef advierte que la decisión de pedir un crédito de este tipo no debe tomarse a la ligera, además de que recomienda a los trabajadores que llevan muchos años de cotizar en el IMSS utilizar lo acumulado en la subcuenta de vivienda, cantidad que puede ser usada como garantía para a solicitar un crédito a un banco.

Te puede interesar: ¡Cuidado con la contratación de seguros para el desempleo!, 4 de mayo de 2017.

El organismo recomienda pensarlo dos veces si tienes demasiadas deudas, gastas más de lo que ganas, no tienes idea si con tus ingresos futuros podrás cubrir el crédito, tus ahorros no alcanzan para el enganche y los gastos iniciales o si la mensualidad no se ajusta a tu presupuesto.

MÁS INFORMACIÓN: Indicadores básicos de crédito a la vivienda, Banco de México, 20 de junio de 2017.

MÁS INFORMACIÓN: Encuesta de Inclusión Financiera 2015, Comisión Nacional Bancaria y de Valores e Instituto Nacional de Estadística y Geografía, 2015.

MÁS INFORMACIÓN: Indicadores operativos de crédito, Instituto del Fondo Nacional de la Vivienda para los Trabajadores, fecha de consulta 2 de julio de 2017.