Crónica de un Fondo desahuciado (II parte)

La reforma que crea el Fondo de Pensiones para el Bienestar y que se aprobó con modificaciones en el Senado de la República el viernes 26 de abril (pero que no regresará a la Cámara de Diputados en clara violación del proceso legislativo) entrará en vigor al día siguiente de su publicación en el Diario Oficial de la Federación.

El propósito del Fondo es procurar que las pensiones de los trabajadores de las generaciones Afore obtengan una pensión de 100% de su último sueldo (en realidad su último salario base de cotización, así que hay una imprecisión jurídica en la reacción de la iniciativa). Además, se señala que se procurará la suficiencia del Fondo para ese fin.

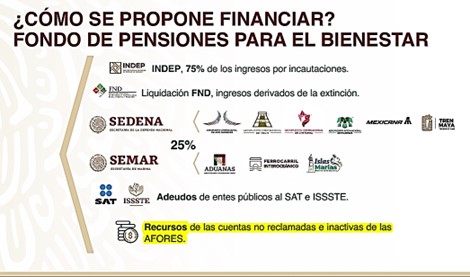

¿De dónde provendrán los recursos para el Fondo de Pensiones del Bienestar?

Una buena parte de los recursos para la constitución del Fondo de Pensiones para el Bienestar provendrá de: (a) los saldos de las subcuentas individuales de “cesantía en edad avanzada y vejez y de la subcuenta de vivienda de los trabajadores de la generación Afore (comenzaron a cotizar el 1 de julio de 1997 ante el IMSS) a partir de que tengan una edad de 70 años o más y (b) los saldos de las subcuentas de retiro de los trabajadores de la generación Afore que hubiesen cotizado al ISSSTE en su calidad de trabajadores al servicio del Estado con una edad de 75 años o más (Lámina 1).

Estos recursos y otras fuentes de fondeo para la creación del Fondo serán transferidos con nombre y apellido a los institutos de seguridad social (IMSS, ISSSTE e INFONAVIT, posteriormente al Fondo. Este será un fondo solidario que servirá para que los trabajadores del sistema de cuentas individuales cuyo último salario sea igual o menor al salario promedio de cotización del IMSS (16,777.80 pesos mensual) reciban un complemento (hasta por ese monto) al momento de solicitar y obtener una resolución de pensión del IMSS o el ISSSTE en términos de los ordenamientos legales aplicables.

Lámina 1

Se ha armado un mega lío en relación con que el gobierno disponga a través de los institutos de seguridad social de estos recursos. Al respecto, la LSS de 1997 ya contemplaba esta posibilidad. Se establecía que a los 10 años de que hubieran sido exigibles por el trabajador sus recurso remanentes en el saldo de su subcuenta individual de “cesantía en edad avanzada y vejez”, el IMSS podría tomar esos recursos y constituir una reserva para garantizar la devolución de los mismo al titular o, a falta de éste, de sus beneficiarios. Podemos o no estar de acuerdo con esto, independientemente de que haya sucedido o no. Probablemente la razón por la que no sucedió fue que se armaría un revuelo como el que estamos viendo ahora.

Esta disposición de la LSS de 1997 adolecía de una deficiencia técnico-jurídica: se establecía que el IMSS podía disponer de los recursos a los diez años de que los recursos del trabajador fueran exigibles, pero no se establecía con claridad a partir de cuándo se consideraba eran “exigibles”. Se presume que estos recursos eran exigibles por sus beneficiarios con el fallecimiento del trabajador o cuando el trabajador tuviera derecho a presentar una solicitud de pensión (por edad avanzada entre los 60 y 64 años, y por vejez a partir de los 65 años).

Ahora esto se hace extensivo para los que tienen saldos por sus cotizaciones al ISSSTE y en la subcuenta individual en el INFONAVIT (con las salvedades ya señaladas en términos de edad). Aquí también hay un problema técnico-jurídico: la reforma que crea el Fondo de Pensiones para el Bienestar no establece con claridad a partir de cuándo los derechos del trabajador son “exigibles” y se establece a rajatabla que se podrá disponer de los recursos en función de la edad del trabajador.

En la narrativa oficial se ha venido hablando de que se trata únicamente de cuentas “inactivas no reclamadas”. Sin embargo, la aprobación a los ordenamientos legales relacionados con la creación del Fondo de Pensiones del Bienestar no establece en su texto jurídico qué se entiende por una cuenta “inactiva”, una cuenta “activa” o una cuenta “no reclamada”. Más aún, los institutos de seguridad social podrán disponer de los recursos sin necesidad de que medie una resolución judicial y con independencia de la notificación que dará el INFONAVIT al trabajador cuando sus ahorro y su subcuenta de vivienda se ubiquen en estos supuestos que no están claramente tipificados en el decreto de reforma.

Es por la falta de certidumbre jurídica que podemos hablar de una “confiscación a rajatabla” de los ahorros de los trabajadores. Uso el término confiscación porque la reforma contempla que podrán ser reclamados por el titular y sus beneficiarios en los términos que definan los institutos de seguridad social. Se presume que se procurará que sea en los términos de los rendimientos que generen los recursos en el Fondo de Pensiones para el Bienestar

Debe resultar obvio que por estar hablando de cuentas de trabajadores de 70 o más años, la enorme mayoría de ellos corresponden a la “generación de transición”. Estos son aquéllos que aún pueden optar por retirarse al amparo de la derogada Ley de 1973. Una escasa minoría corresponde a trabajadores de la generación Afore y que tenían una edad de 39 años o más a partir del momento en que cotizaron por primera vez al IMSS a partir del 1 de julio de 1997. Se alega que para estos trabajadores sus saldos pueden ser pequeños, pero para un porcentaje no despreciable de ellos podemos estar hablando de saldos de hasta un millón de pesos o más.

Según se mencionó en la conferencia matutina del 19 de abril, se estarían afectando 4,081,870 cuentas de ahorro para el retiro y subcuentas de vivienda con saldos promedio de 8,440 pesos por un monto de 34,449 millones de pesos. Suponiendo sin conceder, que estas cifras son correctas, no queda claro de dónde vendrían los recursos para llegar a los 41 mil millones de pesos de cuentas de ahorro y vivienda que se han mencionado en la narrativa oficial. Independientemente de la cifra correcta, estos montos no alcanzarían ni para financiar un mes de la PUBAM equivalente a 3,000 pesos mensuales.

Más aún, esto recursos no son del todo recurrentes. Son un recurso extraordinario acumulado a lo largo de 28 años en el sistema de ahorro para el retiro. Los recursos que se tomen en los próximos años para quienes vaya cumpliendo 70 o más años (o 75 años en el caso de los que cotizan al ISSSTE) serán minúsculos.

¿Cuántos trabajadores se benefician con esta reforma?

Una de las láminas de la conferencia matutina del 19 de abril nos muestra el número de trabajadores que se estima que serán beneficiados por la reforma para cada uno de los años entre 2024 y 2050 (ver Lámina 2). En 2024 el gobierno estima que 18,779 trabajadores se beneficiarán de un complemento (que no puede superar 16,777.80 pesos mensuales) para que se pensionen con su último sueldo. A medida que avanza el envejecimiento de la población, este número se incrementa aceleradamente hasta alcanzar casi 2.9 millones de trabajadores en 2050.

Lámina 2

Las cifras anteriores pueden sonar enormes, pero no es el caso. El número trabajadores beneficiados es relativamente pequeño, pues corresponde a los trabajadores: (a) con un salario base de cotización de hasta 16,778.80 pesos al mes, pero que (b) cumplen con el número de semanas cotizadas. Para tal efecto, baste mencionar que el número de trabajadores que hoy cotizan activamente en el IMSS y el ISSSTE es de alrededor de 24 millones. Por otra parte, la Población Económica Activa ocupada es de alrededor de 55 millones. Finalmente, el número de personas que tienen una cuenta individual en el SAR es de 74.5 millones de personas. Incluso el número de potenciales beneficiarios de 2.8 billones de personas en 2050 es pequeño comparado con estas magnitudes.

Por lo que hace al acumulado 2024-2050 se trata de 20.1 millones de trabajadores, lo que tampoco parece ser un número significativo. La población de adultos mayores para 2050 se estima en 16 millones de trabajadores. No es una verdadera reforma de pensiones que mejore la cobertura, suficiencia y sostenibilidad del sistema pensionario del país.

Las demás fuentes de recursos del Fondo de Pensiones para el Bienestar

Ya mencioné que los recursos que provengan de las cuentas de ahorro individual y de las subcuentas de vivienda son, para fines prácticos, un ingreso no recurrente para la creación del Fondo de Pensiones (Lámina 1). Otras fuentes no recurrentes son edificios e instalaciones que va a liquidar el ISSSTE y la liquidación de financiera rural, FND.

Entre los recursos recurrentes se encuentran el 75% de las magras utilidades del INDEP y las (hoy inexistentes) utilidades de proyectos de dudosa rentabilidad como el AIFA, Mexicana, la Refinería Olmeca, y el Tren Maya, etc.). Si estas utilidades de estos proyectos llegan a materializarse en el futuro deberían servir primeramente para recuperar el gasto de inversión asociado a esos proyectos, de lo contrario dicho gasto habrá sido sinónimo de endeudamiento público.

¿Cuál es el costo de esta reforma?

En una conferencia de prensa del martes 30 de abril, el subsecretario Gabriel Yorio se refirió a los costos de la reforma. La primera implicación de que exista un costo es que las supuestas fuentes de financiamiento del ese fondo a que hemos hecho referencia son insuficientes, por lo que habrá que hacer uso de recursos públicos. De hecho, el texto de la reforma reconoce esa posibilidad, aunque usted no lo crea.

En particular, el subsecretario señaló que en los primeros 10 años la reforma tendrá un costo de 130 mil millones de pesos, una cifra que en principio no parece del todo alarmante. Sin embargo, cómo se desprende de la Lámina 2, en ese lapso el número de beneficiarios de la reforma será de 704,012 trabajadores, de tal forma que el costo anual promedio por beneficiario es de 15,388 pesos mensuales con la intención de procurar llevar su pensión al 100% de su último sueldo. Por cierto, el texto de ley no define con exactitud que deberá entenderse por su último sueldo.

Como bien señaló el subsecretario estos cálculos no son lineales. Hay varios factores en juego, siendo el más importante el aumento de las aportaciones patronales que alcanza 13.875% del SBC en 2030 y el aumento del requisito mínimo de semanas de 825 semanas en 2024 a 1,000 semanas en 2031. Si ese es el caso, entonces no resulta creíble la cifra de 15,388 pesos mensuales por trabajador debido a que las generaciones Afore más próximas tendrán tasas de reemplazo menores.

A medida que avancen los años y se incremente el requisito de semanas cotizadas, un mayor porcentaje de trabajadores tendrá una negativa de pensión. Luego entonces, estos trabajadores de las primeras generaciones Afore estarían recibiendo complementos decrecientes para obtener una mejor pensión.

Haciendo varias estimaciones actuariales que consideran estas “no-linealidades”, concluyo que el costo de la reforma puede fluctuar entre 1.4 y 3.7 billones de pesos entre 2024 y 2050. Estas cifras son enormes.

Para ponerlas en contexto, baste mencionar que los ahorros en el SAR acumulados a lo largo de 28 años es 6.1 billones de pesos (19.4% del PIB), de los cuales la mitad corresponden a las aportaciones a las cuentas individuales de los trabajadores y la otra mitad a los rendimientos netos (después de comisiones) que las Siefores han obtenido a favor del trabajador con un rendimiento real promedio anual de 4.65% (10.43% en términos nominales).

Considerando que a lo largo de 26 años esta reforma beneficie a 20,116,584 de trabajadores con un costo de entre 1.4 y 3.7 billones de pesos, el costo promedio para que una trabajador se vaya con el 100% de su último sueldo fluctúa entre 5,000 y 15,388 pesos al mes. En términos de promedios, un costo de 2.5 billones de pesos con un beneficio (complemento de pensión) por trabajador de 10,194 pesos al mes.

Me temo que los recursos provendrán del erario federal dada la clara insuficiencia de las fuentes señaladas en la Lámina 1. Mucho ruido, pocas nueces y presiones para las finanzas públicas. Si el propio texto de la reforma reconoce que se procurará que los complementos de pensión permitan que el trabajador se pensione con el 100% de su último salario y que se procurará la suficiencia de recursos para el Fondo de Pensiones para el Bienestar, nada de esto está garantizado, y considerando el relativamente pequeño número de beneficiarios esta no es una verdadera reforma de pensiones que mejore la cobertura, suficiencia y sostenibilidad del sistema pensionario de las generaciones Afore.

Es una reforma muy limitada y extraordinariamente costosa.

Abraham Vela Dib

Economista por el Tecnológico de Monterrey, maestro en Economía por el Colegio de México y doctor en Economía por la Universidad de California en Los Ángeles. Fue presidente de la Comisión Nacional del Sistema de Ahorro para el Retiro (CONSAR) desde 2018 hasta 2021. Antes, trabajó en el Banco de México y la Secretaría de Hacienda y Crédito Público. Actualmente es profesor en el Instituto Tecnológico Autónomo de México (ITAM).

Abraham Vela Dib

Economista por el Tecnológico de Monterrey, maestro en Economía por el Colegio de México y doctor en Economía por la Universidad de California en Los Ángeles. Fue presidente de la Comisión Nacional del Sistema de Ahorro para el Retiro (CONSAR) desde 2018 hasta 2021. Antes, trabajó en el Banco de México y la Secretaría de Hacienda y Crédito Público. Actualmente es profesor en el Instituto Tecnológico Autónomo de México (ITAM).